皆さん、おはようございます。

【これからの社長夫人は会社経営のプロになれ!】の著者で社長夫人戦力化コンサルタントの矢野千寿です。

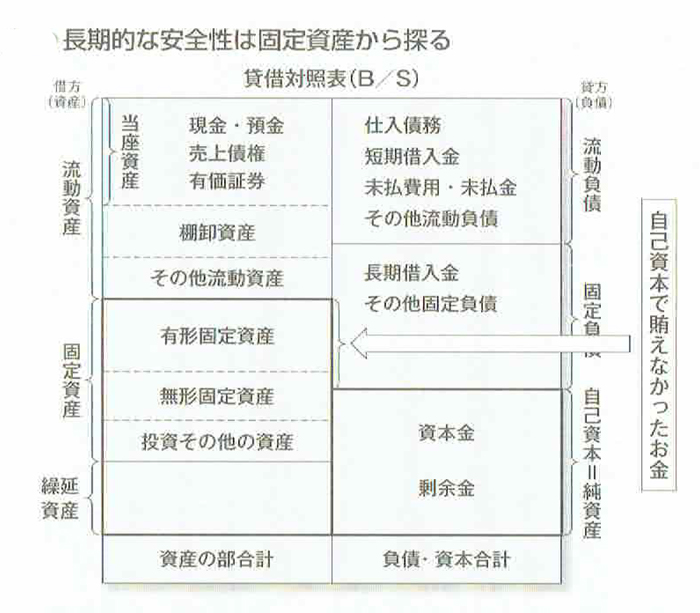

もう一つの指標である固定長期適合率も見てみましょう。

固定長期適合率=(固定資産+繰延資産)÷(自己資本+固定負債)×100

「固定長期適合率」は、固定資産を自己資本で賄えなかった場介、その資金をどのような方法で補填したかを見るための指標です。

固定比率では、固定資産と繰延資産の合計を自己資本で割りましたが、

固定長期適合率では分子は固定資産と繰延資産の合計を、今度は自己資本と固定負債の合計で割ったものに100をかけて求めます。

「固定負債」とは短期間で返済する必要のない長期的な負債のことであり、銀行からの長期借入金やその他の固定負債が含まれます。

この固定長期適合率が100%以下なら適正範囲と考えられます。

先のマイホーム購入のケースで言えば、住宅ローンが固定負債にあたります。

したがって、3000万円の住宅ローンを組んで5000万円のマイホームを買った場合は、自己資金とローンを合わせて5000万円ですから、固定長期適合率はちょうど100%。3000万円の借入があっても、固定負債であれば心配する必要がないということです。

ただし、この数値が100%を越える場合は要注意です。

固定資産を購入するのに、長期借入金などの固定負債ではなく、短期資金などの流動負債で補っていることが考えられるからです。

すぐにはお金に換えられない資産を、1年以内に返済しなければならない短期借入金で買ったわけですから、資金繰りの悪化を覚悟しなければなりません。

そのような計画は見直す必要があります。

状況によっては、遊休資産の売却も考えなければならないでしょう。

それでは、A社とB社の貸借対照表をもとに、両社の固定比率と固定長期適合率を見てみましょう。

A社の場合は、固定資産が6371万4000円、自已資本(純資産)7684万8000円ですから、固定比率は82.9%。

これは固定資産を自己資本で賄っていることになります。

固定負債(長期借入金)の1505万5000円を加えて固定長期適合率を計算した結果は69.3%

こちらも100%を大きく下回っており、きわめて安全な状態です。

なお、ここで取り上げたA社、B社とも繰延資産はありまぜん。

一方のB社では、かなり厳しい数字が見えてきました。

固定資産2億352万5000円に対して、自己資本はわずか6786万8000円。

固定比率は実に299.8%に達しています。

固定長期適合率はどうかというと、固定負債が1億6648万円あるため86.8%となり、100%を切っています。

しかし、固定負債のほとんどが固定資産の購入資金に充てられている点は大いに問題です。

さらに問題なのは、長期借入金の返済に毎年2370万円が必要なことです。

経常利益が68万5000円ではとうてい足りません。

早急に収益性の改善を図る必要があります。