皆さん、おはようございます。

【これからの社長夫人は会社経営のプロになれ!】の著者で社長夫人戦力化コンサルタントの矢野千寿です。

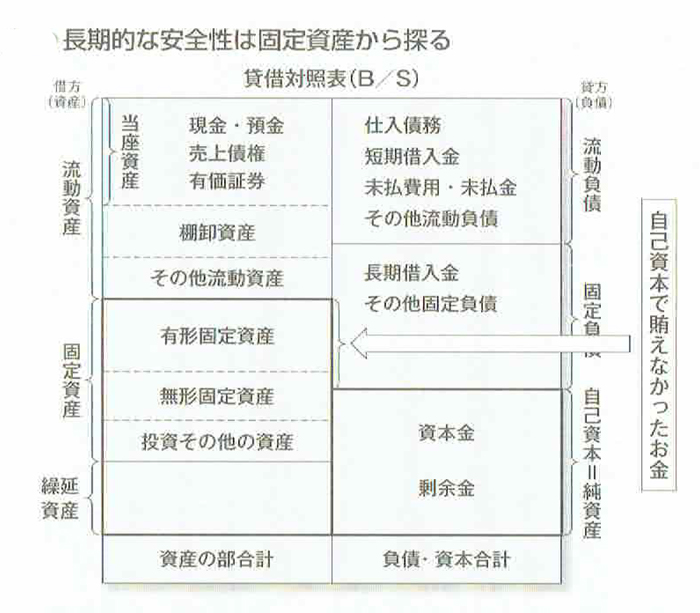

いわゆる「固定資産」には、土地や建物、機械設備などの「有形固定資産」と、

のれんや特許権などの「無形固定資産」、そして長期有価証券や出資金などの「投資その他の資産」があります。

それらの固定資産は、本来、返済を必要としない自己資本で購人すべきものですが、

現実にそれらが賄えているかどうかを知るための指標が、ここで説明する固定比率です。

固定比率=(固定資産+繰延資産)÷自己資本×100

「固定比率」は、固定資産と繰延資産の合計を自己資本で割り、100をかけることで求められます。

「繰延資産」とは、株式交付費や開発費、創立費など、

すでに支払った費用であっても、その効果が長期間に及ぶため複数年に分けて費用に

計上する資産のことで、固定資産に準ずるものと考えられます。

ただし、換金性はありません。

流動比率や当座比率と異なり、固定比率の数値は小さいほど安全性が高いことを示し、

100%以下であることが理想です。

自己資本だけでは固定資産を賄えない場合の固定比率は100%を越えてしまいます。

その場合、借入などの他人資本を導人することになります。

100%を越えた数値が大きければ大きいほど、他人資本の導入(長期借入金)が膨らんできますから、無理な投資を行っていると答えるべきでしょう。

これは資金繰りを悪化させる要因となります。

マイホーム購入に置き換えて考えてみましょう。

たとえば、5000万円の貯金をすべて使って5000万円の家を現金で買ったとすれば、固定比率はちょうど100%です。

一方、自己資金4000万円で、1000万円のローンを組んだとすれば、固定比率は125%。

自己資金3000万円でローンが2000万円なら167%.

自己資金2000万円でローンが3000万円なら250%となります.

家計と会社の財務は違うとはいえ、250%などという数字が出たら不安になるかもしれません。

しかし、たとえこのような数字が出ても、この数字だけで「危険」と判断するのは早すぎます。

次回に続く