皆さん、おはようございます。

【これからの社長夫人は会社経営のプロになれ!】の著者で社長夫人戦力化コンサルタントの矢野千寿です。

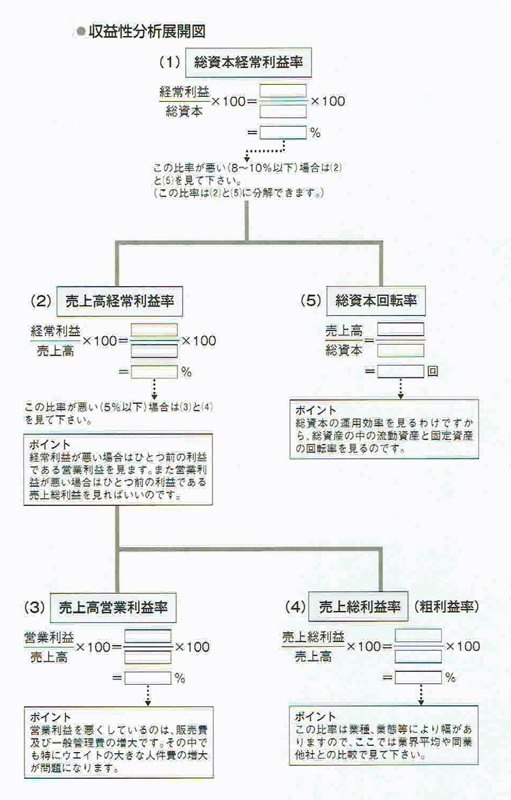

収益性分析展開図の流れにしたがって、指標を一つずつ見ていくことにしましょう。

なお、他の経営指標にもいえることですが、実際に分析を行う際には[金額]ではなく、たとえば総資本や売上高に対する「率」で考えるのが原則です。

数字はかならず前年と比較する必要があり、そのためには率のほうが比べやすいからです。

最初はその過程で少々面倒くさい思いもするかもしれませんが、計算自体はむずかしいものではありません。慣れてしまえば簡単です。

「総資本経常利益率」は、投下した総資本に対して、どれだけの経常利益を生み出したかを表す指標であり、会社がどれほど効率的な経営を行っているかを示すものです。

「総資本」とは、自己資本と他人資本を合わせたもの。

つまり、あらゆる資本の合計であり、貸借対照表にある資産のすべてです。

今、ここに1000万円のお金があるとします。

その1000万円を元手にしてできるだけ多くの利益を上げるにはどうすればよいでしょう。

銀行に定期預金として預けるのがよいのか。

それとも、リスクはあっても株や投資信託で運用するほうがよいのか・・・。

このような場合は1000万円が総資本と考えられ、その1000万円を1年間運用した場合の利回りが総資本経常利益率に当たります。

総資本経常利益率を求めるには、経常利益を総資本で割り、100をかけます。

一般的には、8%~10%以上が必要だとされています。

銀行預金や株式、投資ファンドなどで運用した場合の利回りと比較するとわかりやすいでしょう。

1000万円の資本金でビジネスを始め、1年間で100万円の利益が出たとすれば、総資本経常利益率は10%ということになります。

もちろん、現実のビジネスはそれほど単純なものではありません。

この数値は、当然ながら経常利益の額によって変わりますが、企業の資本構成によっても変わってきます。

経常利益は、営業利益に営業外損益を加えたものですから、たとえば総資本の中に借入が多ければ、支払利息が発生するため利益が圧迫されることになります。

逆に自己資本が充実してぃる企業では借入金が少ないため、経常利益が利息の支払に圧迫されることがありません。

つまり、売上総利益や営業利益は同じでも、借入金が少ない会社のほうが総資本経常利益率は高く、借入金が多ければ数値は低くなります。

借入金依存型の中小企業では、経常利益が営業利益を下回るケースも多いのです。